今年春节以来,猪价连连攀升,但同时期肉鸡价格却并未显著上涨,禽类养殖仍处于周期性波谷。根据历史数据分析,鸡肉对于猪肉存在明显滞后性连动关系,这成为今年二季度猪涨鸡不涨的主要因素。另一方面,圣农发展方面指出,2013年过剩产能发挥效用也是抑制目前鸡价的重要因素。根据业内人士预测,随着8月以后过剩产能逐渐淘汰市场,届时鸡价将显著上涨,明后年更是有望成为肉鸡养殖“大年”。

替代效应滞后加过剩产能未消化,两方因素抑制鸡价

据了解,同为居民肉类消费品,猪肉和鸡肉之间有明显替代性效应。历史数据显示,肉鸡价格涨跌同生猪价格涨跌密切相关。相关数据显示,在历史2007年,2010年猪价两次大涨同时,肉鸡价格也同期出现较大涨幅,而在2009年,2011年猪价涨幅较小时刻,肉鸡价格同样出现小幅上涨。

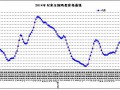

与此同时,大智慧发现,在生猪价格涨跌时,肉鸡价格会出现一定滞后上涨下跌。数据显示,在上一个周期高峰,2011年3月至7月,猪价上涨32.04%,同时期肉鸡价格自2011年5月才开始上涨,但周期持续至9月,上涨幅度达15%。同样,2009年年末至2010年上半年,猪价下跌近30%,同时期肉鸡价格先涨后跌,2009年12月至2010年2月上涨近20%,2010年3月至6月下跌14%,有明显滞后性。

由此可见,今年以来虽然猪价已经显著上涨,但肉鸡价格因滞后性原因并未启动。圣农发展方面相关人士则指出,另一方面,2013年超规模引种的部分目前仍在发挥市场效应,根据鸡生长周期来算,预计这一部分“过剩产量”2015年8月以后会逐渐退出市场,届时行业去产能效应将非常显著,鸡价有望出现较大涨幅。

据了解,白羽肉鸡养殖周期大约为13月,其中祖代鸡至父母代鸡需6月,父母代鸡至商品代出栏需7个月。如下图所示:

引种量再现历史低位,企业逆市扩张迎下半年上涨

1999年至今肉鸡行业大概经历了四个周期,白羽鸡出栏量增速在2001年,2004年,2006年,2009年均降至周期性低位,平均每个周期间隔2-3年。本轮周期自2012年以后,肉鸡行业步入低迷周期,周期低迷时间远超过前几次。圣农发展方面表示,虽然目前猪价起来了,鸡价却并没有很好起色,目前鸡价依然处于底部。2015年一季度有所下降,二季度逐月改善,目前出栏价持平成本价,企业处于不盈不亏的状态。

由于行业低迷,肉鸡养殖业在2013年至2014年完成5次较大规模去产能行动。农业部相关数据显示,2013年全年祖代种鸡引种量154万,2014年下降至110万,到2015年5月底,这个数字已经变成17万,同比去年同期的40万,前年的80万都出现明显下降,预计2015年全年祖代引种降至80-90万套。

业内分析师指出,无论从周期性来看还是从引种量来推算,2015年下半年至2016年开启肉鸡上涨通道毋容置疑,明后年更有可能成为肉鸡价格“大年”,届时有望超过2011年顶峰时期。

圣农发展方面也指出,2011年高峰期价格为13800元/吨,2015年一季度公司鸡肉均价约10300-10500元/吨左右,已处于行业底部。同比上次高峰时期,这次引种减少非常多,后市更为乐观,涨价周期预计也会长于上一次涨价。

据大智慧了解,虽然肉鸡价格尚未反弹,但各类养殖龙头已先行一步,逆市抄底扩张投产。圣农发展自继14年6000万羽肉鸡项目投产后,浦城圣农与欧圣实业共9000万羽肉鸡工程项目于今年投产;益生股份2014年90 万套父母代项目已陆续达产,中粮宿迁肉鸡养殖场也已投入使用。实际上和2011年的高峰时期比,目前益生股份商品代鸡苗产量扩增至3倍,圣农发展商品代肉鸡屠宰量扩增至2.7倍,*ST 民和商品代鸡苗产量扩增至1.3倍,后续鸡价上涨,利润效应明显扩大,各家上市公司有望再获二级市场资金关注。